En tant que loueur sous le statut LMNP, vous serez tenu de déclarer vos revenus locatifs chaque année afin de déterminer votre imposition. Cette déclaration est essentielle pour plusieurs raisons. D'une part, elle vous permet de bénéficier d'un abattement forfaitaire sous le régime micro-BIC, ou de déduire toutes vos charges réelles sous le régime réel, optimisant ainsi votre revenu imposable. Ces régimes offrent des mécanismes de déduction et d'amortissement qui réduisent le montant de l’impôt à payer, rendant ainsi la location meublée fiscalement attractive.

D'autre part, la déclaration régulière de vos recettes locatives garantit votre conformité aux normes légales, évitant ainsi les sanctions. Les impôts sur les revenus issus de la location meublée, bien que soumis à des règles spécifiques, doivent être régulièrement déclarés pour éviter tout déficit non justifié qui pourrait éveiller l'attention de l'administration.

En somme, la déclaration des revenus LMNP n’est pas seulement une obligation légale, mais aussi une opportunité de maximiser les bénéfices de votre activité de location meublée en profitant d’un cadre fiscal avantageux, tout en évitant les complications potentielles liées à une mauvaise gestion.

Démarrer mon activité LMNP. Dossier prêt en 5 min

Les bases de la déclaration LMNP

Le statut LMNP (Loueur en Meublé Non Professionnel) s’adresse aux particuliers qui louent des logements meublés sans que cette activité devienne leur activité principale ou professionnelle. Il offre une alternative intéressante pour ceux qui souhaitent investir dans l'immobilier tout en bénéficiant d'une fiscalité avantageuse. Une des choses primordiales à savoir est qu’en tant que loueur en meublé non professionnel, vous pouvez choisir entre deux régimes fiscaux : le régime micro-BIC et le régime réel.Le régime micro-BIC est souvent choisi par ceux dont les recettes locatives ne dépassent pas un certain montant (72 600 € pour les locations classiques ou 176 200 € pour les meublés de tourisme). Il offre un abattement forfaitaire de 50 % sur les revenus locatifs, simplifiant ainsi la gestion fiscale. En revanche, le régime réel permet de déduire les charges réelles (frais de gestion, intérêts d’emprunt, amortissement du bien, etc.) de vos revenus locatifs, ce qui peut être plus avantageux pour ceux ayant des dépenses importantes liées à l'activité de location.

À quel moment devez-vous déclarer vos revenus d’activité ?

La déclaration des revenus en LMNP doit être faite chaque année lors de la déclaration de l'impôt sur le revenu. Pour les revenus perçus au cours d'une année, la déclaration doit être faite l'année suivante, en respectant les dates limites fixées par l'administration. Par exemple, les revenus de l'année 2023 devront être déclarés en 2024.Les propriétaires doivent également déclarer leur activité lors de l'inscription au régime LMNP, dès le début de la location meublée. Cette déclaration initiale permet d'opter pour le régime fiscal le plus adapté à votre situation. De plus, si vous dépassez les seuils de revenus pour le régime micro-BIC, vous devrez passer au régime réel et adapter votre déclaration en conséquence.

Les formalités peuvent être effectuées en ligne, et il est crucial de respecter les échéances pour éviter toute pénalité fiscale. Assurez-vous donc de bien comprendre les implications fiscales de votre statut LMNP et d'être en règle avec vos obligations.

Les étapes à suivre pour déclarer ses revenus LMNP

Les documents nécessaires :

Pour déclarer correctement vos revenus locatifs en LMNP, il est essentiel de rassembler tous les documents requis. Parmi les principaux documents, vous aurez besoin de :- Formulaire fiscal 2042 C-PRO : Ce formulaire est dédié à la déclaration des revenus issus de la location meublée. Il vous permet de déclarer les revenus locatifs sous le régime micro-BIC ou réel.

- Relevé des charges et dépenses : Si vous optez pour le régime réel, vous devrez fournir des justificatifs pour toutes les charges déductibles, telles que les intérêts d’emprunt, les frais de gestion, les dépenses de réparation, et les amortissements du bien et des meubles.

- Bilan comptable : Si vous êtes sous le régime réel, il peut être nécessaire de fournir un bilan annuel de la comptabilité, surtout si vous avez des déficits à reporter sur les années suivantes.

- Justificatif de l'option fiscale : Si vous avez choisi le régime micro-BIC ou réel, il est important de conserver la preuve de votre option, généralement faite lors de la création de l'activité.

Remplir le formulaire fiscal :

Le formulaire 2042 C-PRO est au cœur de la déclaration des revenus locatifs pour les propriétaires sous le statut LMNP. Voici quelques conseils pour le remplir correctement :- Cases spécifiques au micro-BIC : Pour les revenus sous le régime micro-BIC, vous devrez remplir les cases correspondant à vos recettes locatives. L'abattement forfaitaire sera automatiquement appliqué par l'administration fiscale, ce qui simplifie le calcul de votre impôt.

- Régime réel : Si vous avez opté pour le régime réel, vous devrez remplir les cases spécifiques pour déduire les charges réelles de vos recettes. Cela inclut les amortissements, les intérêts d’emprunt, et les frais de gestion. Le montant total des revenus imposables sera alors calculé en soustrayant ces charges de vos loyers perçus.

- Dates et délais : Assurez-vous de respecter la date limite de déclaration pour éviter toute pénalité. La déclaration peut être effectuée en ligne via le service des impôts.

Choisir le bon régime fiscal : micro-BIC ou réel

Le choix entre le régime Micro-BIC et le régime Réel dépend principalement du montant de vos recettes locatives et des éventuelles charges que vous souhaitez déduire.

Régime Micro-BIC : simplicité et abattement forfaitaire

Le régime micro-BIC est particulièrement adapté aux propriétaires dont les revenus locatifs annuels restent sous un certain montant. Ce régime simplifié est attractif en raison de sa facilité de gestion et de l'abattement forfaitaire qu'il offre. Concrètement, si vos recettes locatives ne dépassent pas 72 600 euros par an (ou 176 200 euros pour les meublés de tourisme), vous pouvez bénéficier d’un abattement forfaitaire de 50 % sur vos revenus. Cet abattement couvre les charges courantes, sans que vous ayez à justifier chaque dépense, ce qui simplifie grandement la déclaration de votre activité lors de la déclaration d'impôts.Sous ce régime, vous n'avez pas besoin de tenir une comptabilité détaillée, ce qui le rend accessible à ceux qui recherchent une gestion simple de leur activité de location meublée. Toutefois, ce régime ne permet pas de déduire les charges réelles, ce qui peut limiter les avantages fiscaux pour les propriétaires ayant des coûts élevés liés à la gestion de leur bien.

Régime réel : optimal pour les charges importantes

Le régime réel, quant à lui, s'adresse aux propriétaires dont les revenus locatifs dépassent le seuil du micro-BIC ou qui ont des charges importantes à déduire. Ce régime permet de déduire l'ensemble des charges réelles de vos revenus locatifs, incluant les intérêts d’emprunt, les frais de gestion, les travaux de rénovation, et surtout, l'amortissement du bien immobilier et du mobilier.L'amortissement est un avantage majeur du régime réel. Il permet de répartir la déduction de la valeur d’achat du bien immobilier et des meubles sur plusieurs années, réduisant ainsi le montant de l'impôt dû chaque année. Ce régime est particulièrement adapté pour les propriétaires ayant investi dans des biens nécessitant des travaux ou ayant des charges élevées.

Cependant, le régime réel exige une tenue de la comptabilité plus rigoureuse, souvent avec l'aide d'un comptable, et implique une déclaration fiscale plus complexe. Ce régime est donc conseillé aux propriétaires qui peuvent justifier des charges importantes et qui sont prêts à gérer ou à faire gérer la complexité administrative supplémentaire.

Comment bien optimiser sa déclaration LMNP

Les déductions possibles de charges au régime réel :

Sous le régime réel, les propriétaires de logements meublés peuvent bénéficier d'un large éventail de déductions pour optimiser leur déclaration. Voici les principales charges que vous pouvez déduire de vos revenus locatifs :- Intérêts d’emprunt : Les intérêts des prêts contractés pour l'achat, la rénovation, ou l'amélioration du bien sont déductibles.

- Frais de gestion : Les frais liés à la gestion du bien, y compris les honoraires d’un comptable, peuvent être déduits.

- Charges de copropriété : Les charges payées pour l’entretien des parties communes, si vous êtes en copropriété, sont également déductibles.

- Assurances : Les primes d'assurance pour protéger le bien loué (par exemple, l'assurance propriétaire non-occupant) sont déductibles.

- Travaux d'entretien et de réparation : Les dépenses engagées pour maintenir le bien en bon état ou pour le rénover peuvent être déduites.

- Amortissement du bien : Le régime réel permet d'amortir le coût d’acquisition du bien immobilier et du mobilier sur plusieurs années, réduisant ainsi le montant des revenus imposables.

Éviter les erreurs fréquentes :

Optimiser sa déclaration LMNP nécessite de la rigueur pour éviter certaines erreurs courantes qui peuvent coûter cher aux propriétaires :- Oubli des déductions : Une erreur fréquente est de négliger certaines déductions possibles, comme les frais de gestion ou les intérêts d’emprunt. Chaque charge non déduite représente une occasion manquée de réduire votre impôt.

- Choix erroné du régime fiscal : Opter pour le régime micro-BIC alors que vos charges réelles sont élevées peut vous priver d'importantes déductions. Assurez-vous de bien analyser votre situation ou d’être bien conseillé pour choisir le régime le plus avantageux.

- Mauvaise tenue des comptes : Le régime réel nécessite une gestion comptable précise. Des erreurs ou des oublis dans la comptabilité peuvent entraîner des redressements fiscaux. Il est souvent conseillé de faire appel à un comptable pour éviter ces problèmes.

- Non-respect des délais : Ne pas respecter les dates limites de déclaration peut entraîner des pénalités. Assurez-vous de bien connaître les échéances fiscales pour éviter les sanctions.

- Confusion entre dépenses d'entretien et travaux d'amélioration : Il est crucial de distinguer les dépenses d'entretien (déductibles immédiatement) des travaux d'amélioration (qui peuvent être amortis). Une confusion à ce niveau peut fausser votre déclaration.

L'importance de bien commencer en étant accompagné

Pourquoi créer votre LMNP avec Contract-Factory ?

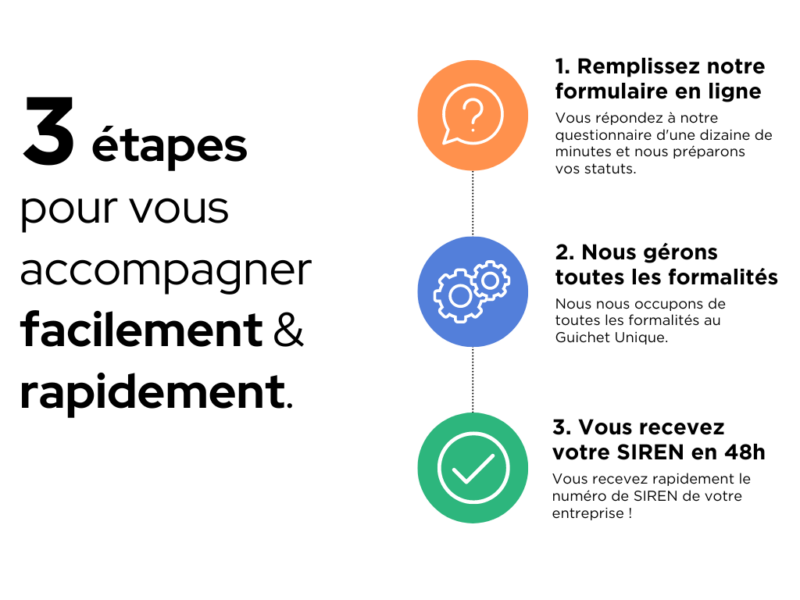

Lorsque vous décidez de créer votre statut de Loueur en Meublé Non Professionnel (LMNP), il est essentiel de bien démarrer pour éviter les erreurs qui pourraient compliquer votre activité par la suite. Contract-Factory se positionne comme un partenaire de choix pour ceux qui souhaitent créer leur statut LMNP en ligne, en offrant un service simple et rapide.En passant par Contract-Factory, vous bénéficiez d'une création entièrement en ligne, centralisant toutes les formalités administratives sur une seule plateforme. Cela vous évite les tracas de la paperasse et des démarches complexes souvent associées à l'immatriculation d'une nouvelle activité. De plus, notre plateforme est conçue pour être intuitive, même pour ceux qui ne sont pas familiarisés avec les processus administratifs. Vous êtes guidé à chaque étape, de la création de votre entreprise à l'obtention de votre numéro SIRET, avec une clarté qui simplifie tout le processus.

Démarrer mon activité LMNP. Dossier prêt en 5 min

Comment Contract-Factory simplifie la création de votre LMNP ?

Contract-Factory vous offre un service spécialisé qui vous accompagne dès le début, garantissant que votre dossier est complet et conforme aux exigences légales. Le processus est conçu pour être rapide et efficace, vous permettant de vous concentrer sur l'essentiel : la gestion de votre location meublée.Le service proposé inclut la préparation et le dépôt des documents nécessaires, y compris le formulaire d'immatriculation et les autres formalités administratives. En utilisant Contract-Factory, vous vous assurez que toutes les cases sont correctement remplies et que votre dossier est prêt à être traité sans retard. C’est un gain de temps précieux, surtout si vous souhaitez commencer à louer votre bien rapidement.

De plus, bien que Contract-Factory ne gère pas la déclaration fiscale annuelle, nous nous assurons que vous partez sur de bonnes bases en structurant correctement votre activité dès le départ. Vous serez ainsi en mesure de gérer cette activité en toute sérénité, sachant que votre immatriculation et votre cadre juridique sont bien en place.

Démarrer mon activité LMNP. Dossier prêt en 5 min

À retenir sur la déclaration LMNP

Pourquoi une bonne déclaration est-elle essentielle ?

Respecter les obligations fiscales en matière de déclaration de vos revenus locatifs sous le statut LMNP est crucial pour optimiser vos gains et éviter les sanctions. Une déclaration précise et en temps voulu vous permet de maximiser les avantages fiscaux offerts par les régimes micro-BIC et réel, notamment en profitant de déductions sur les charges réelles ou de l'abattement forfaitaire. Une erreur dans la déclaration ou un retard dans le dépôt peut entraîner des pénalités, des intérêts de retard, voire un redressement fiscal. Ainsi, veiller à ce que chaque case du formulaire soit correctement remplie et que les délais soient respectés est non seulement une obligation légale, mais aussi un levier pour optimiser vos revenus et votre imposition.Commencez sur de bonnes bases avec Contract-Factory

Pour débuter votre activité de loueur en meublé non professionnel sur de bonnes bases, faites appel à Contract-Factory pour la création de votre statut LMNP. Grâce à notre service en ligne, vous pouvez gérer toutes les formalités administratives avec simplicité et efficacité, vous assurant que votre dossier est complet et conforme dès le départ. Contract-Factory vous guide tout au long du processus, de la création de votre entreprise à l'obtention de votre numéro SIRET, pour vous permettre de vous concentrer sereinement sur la gestion de votre location meublée.N'attendez plus pour sécuriser votre investissement immobilier : créez votre statut LMNP avec Contract-Factory et commencez à bénéficier des avantages fiscaux dès aujourd'hui.

Créer mon statut LMNP

Vos questions sur la déclaration LMNP

Comment choisir entre Micro-BIC et Réel ?Le choix entre le régime Micro-BIC et le régime Réel dépend principalement du montant de vos recettes locatives et des charges que vous souhaitez déduire. Le Micro-BIC est avantageux pour les propriétaires ayant peu de charges, car il offre un abattement forfaitaire de 50 % sur les recettes. En revanche, si vous avez des charges importantes (comme des intérêts d’emprunt, des travaux, ou des frais de gestion), le régime Réel permet de déduire toutes ces charges et d’amortir le bien immobilier, ce qui peut réduire considérablement votre revenu imposable.

Faut-il un expert-comptable pour déclarer ses revenus LMNP ?

Si vous optez pour le régime Réel, l'assistance d’un expert est fortement recommandée. La gestion de la comptabilité sous ce régime est plus complexe, nécessitant une tenue de comptes rigoureuse et la préparation de bilans annuels. Un spécialiste peut vous aider à maximiser vos déductions, à éviter des erreurs coûteuses, et à rester en conformité avec les obligations fiscales. Bien que cela représente un coût supplémentaire, les économies réalisées grâce à une déclaration optimisée peuvent largement compenser cette dépense. Pour le régime Micro-BIC, en revanche, les formalités sont simplifiées et un comptable n’est généralement pas nécessaire.

Quand faut-il déclarer ses revenus LMNP ?

La date limite pour déclarer vos revenus LMNP dépend généralement de votre situation fiscale et de la méthode de déclaration choisie. Pour les déclarations en ligne, la date limite est souvent fixée entre fin mai et début juin, selon votre lieu de résidence. Il est crucial de respecter cette échéance pour éviter des pénalités de retard, qui peuvent inclure des majorations de votre impôt sur les revenus. Assurez-vous de vérifier les dates précises chaque année, car elles peuvent varier légèrement.

Comment sont imposés les loyers issus d'une location meublée professionnelle ?

Les loyers perçus dans le cadre d'une location meublée professionnelle sont imposés dans la catégorie des bénéfices industriels et commerciaux (BIC). Cela signifie que le propriétaire doit déclarer ses revenus sous ce régime fiscal, et il peut déduire certaines charges liées à l'activité, telles que les intérêts d'emprunt ou les frais d'entretien du logement.

Quels sont les avantages des locations meublées par rapport aux locations vides ?

Les locations meublées offrent plusieurs avantages par rapport aux locations vides. Elles permettent généralement de percevoir des loyers plus élevés en raison du confort offert au locataire. De plus, les locations meublées bénéficient d'une fiscalité avantageuse, notamment si elles sont classées en location meublée professionnelle, avec la possibilité de déduire plus de charges et d'amortir le bien.